Belgický příklad pro Česko

TrendyPokud by se povedlo zavést v Česku moderní zálohovací systém na PET lahve s využitím QR kódu, občané by mohli...

Za květen měly dle oficiálních dat samotné centrální banky objem cca 3,5 mld. eur. Je to dobře nebo špatně? (Číslo za červen se dozvíme až za nějaké dva týdny.)

Centrální banka posiluje intervence

Foto: Shutterstock.com

Centrální banka posiluje intervence

Foto: Shutterstock.com

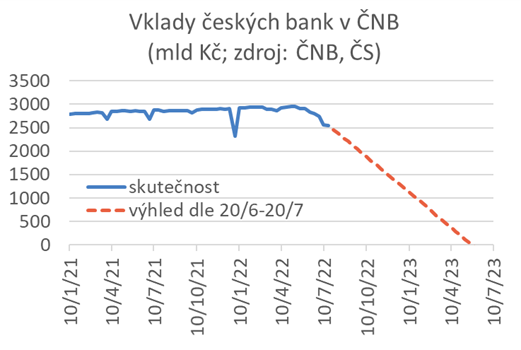

Velmi hrubou představu o objemu intervencí v posledních týdnech lze získat z dekádní bilance ČNB, tedy z rozvahy ČNB publikované každých deset dní. Konkrétně se musíme zaměřit na položku Závazky vůči bankám v tuzemsku, tedy na objem vkladů českých bank v ČNB: prodá-li totiž ČNB cizí měnu některé české bance (nebo klientovi některé české banky), korunovou platbu si od této banky vezme tak, že jí sníží zůstatek vkladu, který má tato banka u ČNB.

Jiný kanál neexistuje: v ČNB mají účet pouze její zaměstnanci, veřejný sektor a vybrané zahraniční instituce (Mezinárodní měnový fond, jiné centrální banky, Evropská komise a další podobné), takže všichni ostatní jsou nuceni s centrální bankou obchodovat skrze některou českou banku.

Na objem vkladů bank v ČNB mají ale vliv i jiné faktory, ke smůle těch, kteří chtějí z této položky odhadovat objem intervencí. Například pokud se klienti českých bank rozhodnou držet více svých finančních aktiv v hotovosti, banky pro ně musejí tuto hotovost koupit od ČNB, a to opět tím, že klesne zůstatek jejich vkladů v ČNB; pokud se český veřejný sektor nebo zahraniční instituce s přístupem do ČNB rozhodnou držet více svých korun přímo na vkladech v ČNB (namísto na vkladech v českých bankách), pak i to vede k poklesu zůstatků na vkladech českých bank v ČNB. Uvedené vlivy můžou samozřejmě podle situace fungovat i opačným směrem, tedy objem vkladů bank v ČNB naopak zvyšovat.

Graf: ČS

Graf: ČS A tak například výše uvedený květnový objem intervencí 3,5 mld. Kč odpovídá více než 80 miliardám Kč, kdežto pokles vkladů bank v ČNB za květen činil jen něco málo přes 50 mld. Kč.

Za červen a prvních dvacet dní července klesl objem vkladů bank v ČNB o dalších 357 mld. Kč (je dobré takto překlenout vývoj na konci června, protože na konci každého čtvrtletí procházejí vklady bank v ČNB už několik let jistými zcela přechodnými výkyvy, které s devizovými intervencemi nijak nesouvisejí, takže nás teď nezajímají). I s vědomím zmíněné velké nepřesnosti lze tedy odhadovat, že ČNB objem svých intervencí v posledních týdnech výrazně navýšila. Pokud by pokračoval trend z posledních třiceti známých dnů (mezi 20.6. a 20.7.), vklady bank v ČNB by klesly na nulu už příští rok v květnu.

To by nebyla žádná tragédie a intervence by mohly vesele pokračovat dál dokud by neklesly na nulu cizoměnové rezervy ČNB, jen by si banky korunovou likviditu na nákup deviz od ČNB holt musely začít půjčovat – od samotné ČNB. Český bankovní systém by se tak z dnešního režimu likviditního přebytku vrátil do režimu likviditního nedostatku, ve kterém býval v 90. letech, stejně jako bankovní systémy ve většině ostatních zemí světa.

Od května se datující snahu ČNB tlačit kurz k silnějším hodnotám (namísto razantnějšího zvyšování úrokových sazeb) nepokládám za dobrý nápad. Jistě, výhodou udržování kurzu na úrovni o korunu silnější je (podle předchozích výpočtů samotné ČNB) očekávání posunu inflace za rok o necelý procentní bod níže. Tento přínos se mně v dnešní době velmi vysoké inflace a vysoké inflační nejistoty zdá jen slabý ve srovnání s náklady této aktivity.

Proti tomu je ale třeba zvážit náklady nynějších intervencí ČNB:

(a) nepředvídatelnost toho, zda se měnová politika ČNB bude v dalších měsících ubírat cestou změn úrokových sazeb, nebo úprav režimu intervencí (a tedy například zvýšená nejistota při odhadování adekvátní výše dlouhodobějších úrokových sazeb),

(b) ztráta informační hodnoty kurzu (firmy, domácnosti a další aktéři teď nevědí, proč koruna sílí nebo slábne, a intervence jsou novým zdrojem nejistoty při prognózování, co se s kurzem bude dít do budoucna; přibližné zafixování kurzu kolem 24,70 od půlky května do začátku července se sice zdálo dávat firmám jakousi kotvu, ale už během července kurz zřetelně posílil, a navíc –¬ až se ČNB rozhodne nebo bude nucena s intervencemi přestat, kurz může prudce oslabit, což může hospodaření firem spoléhajících na tuto kotvu šeredně poškodit),

(c) riziko (které s ubývajícími rezervami ČNB poroste) masivního útoku investorů na korunu v případě tržního podezření na její nadále už neudržitelné nadhodnocení.

„Lidé by nemuseli shromažďovat a odvážet nesešlápnuté lahve...

Při zavedení digitálního zálohového systému by v Česku...

Zájem prémiových značek o tuto lokalitu po odeznění...

Po pádu komunismu se pro západní značky otevřel...

Podle dostupných dat byl Cartier jedinou značkou, která...

„V Colliers se snažíme, aby se i další...

„České vinohrady představují pouze 0,54 % z celkového...

Pro Vinařský ráj se jedná již o historicky...

„Ve Vinařském ráji vidíme mnoho příležitostí, jak trh...

Akcie a dluhové cenné papíry jsou velmi citlivé...

Pokud se podíváme na historické zkušenosti s propady na...

Novinka počítá s transparentností už během náborového pohovoru....

Ačkoli Eurostat uvádí rozdíl ve mzdách mužů a...

Povinné reportování čeká od června roku 2027 firmy...

Změnám šel i bez regulace naproti sektor IT...

Náskok mají také společnosti se sídlem v USA,...

V praxi se s využitím různých slev a...

Na první pohled se může zdát, že omezení...