Belgický příklad pro Česko

TrendyPokud by se povedlo zavést v Česku moderní zálohovací systém na PET lahve s využitím QR kódu, občané by mohli...

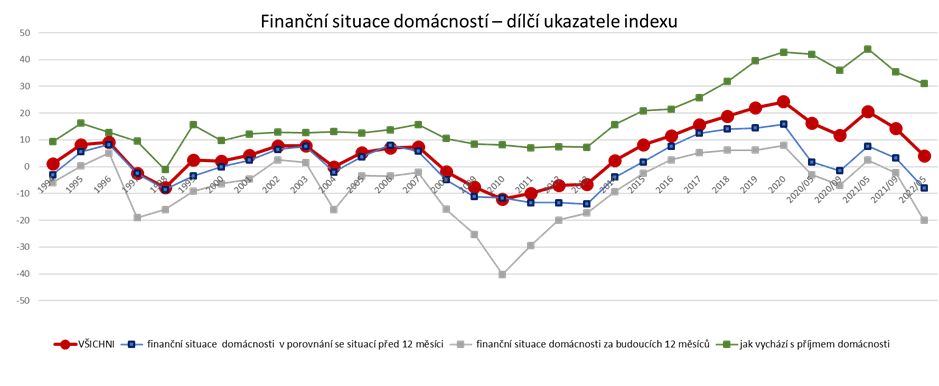

Index finanční situace domácností klesl v květnu na nejnižší hodnotu za posledních osm let. Index také zaznamenal největší meziroční propad od roku 1993. Mezi domácnostmi mimo jiné oslabuje schopnost tvořit úspory. Veřejnost očekává pokračování zdražování, které nejvíce ohrožuje lidi s vysokými půjčkami. K nejčastějším úsporným opatřením nyní patří šetření při nákupu potravin nebo oblečení a obuvi. Vyplývá to z dnes zveřejněných výsledků výzkumu, který dlouhodobě provádí agentura STEM ve spolupráci s poradenskou společností KPMG Česká republika.

Nálada odráží krizi

Foto: Shutterstock.com

Nálada odráží krizi

Foto: Shutterstock.com

Polovina Čechů má za to, že finanční situace jejich domácnosti je horší než před rokem. O pětinu se snížil podíl respondentů (na 34 %), kteří uvádějí, že jejich finanční situace zůstala neměnná. Skepse je mezi lidmi patrná také ve vztahu k budoucnosti. Mírné nebo prudší zhoršení očekává celých 50 % domácností, pouze 14 % odhaduje, že se jejich situace za rok zlepší. Optimističtější jsou v tomto ohledu především mladší lidé, naopak občané starší 60 let častěji předpokládají, že si pohorší (59 %).

Negativní pohled převládá i při hodnocení současného směřování České republiky. Pouze 16 % společnosti věří, že se země vyvíjí správným směrem, zatímco více než polovina se domnívá opak. Úroveň skepse k vývoji Česka je tak v současnosti nejvyšší za posledních deset let.

Kontinuální výzkum Trendy provádí analytická organizace STEM (www.stem.cz) od počátku 90. let metodou osobních rozhovorů (face-to-face) na reprezentativním vzorku obyvatel České republiky starších 18 let. Respondenti jsou vybíráni kvótním výběrem, vždy je dotázáno alespoň 1 000 lidí. Poslední výzkum se uskutečnil 20-31. května. Vyzpovídáno bylo 1 021 respondentů kombinací online a osobního dotazování.

Před vypuknutím pandemie koronaviru hodnotilo 70 % obyvatel ekonomickou situaci země jako dobrou. Tento názor letos v květnu sdílelo už jen 17 % lidí. A oproti měření v září 2021 se zdvojnásobil podíl těch, kteří vidí ekonomickou situaci Česka jako velmi špatnou (30 %).

„Podobně skeptická je společnost ve výhledu do budoucna, 45 % lidí očekává budoucnost s obavami a dalších 40 % s nejistotou. Obavy se tedy v současnosti podobají náladě z let, kdy se svět vyrovnával s dopady finanční krize z roku 2008,“ řekl ředitel STEM Martin Buchtík. Jako stabilní se však ukazuje důvěra Čechů v bankovní sektor – 76 % dotázaných uvedlo, že důvěřuje tuzemským bankám, a to i navzdory událostem, jako byl pád ruské Sberbank.

GRAF: STEM

GRAF: STEM Změna indexu finanční situace domácností obvykle naznačuje směr vývoje HDP. „Současná špatná nálada domácností přispěje ke zpomalení či spíše poklesu ekonomiky. Inflační očekávání domácností zase podpoří udržení vyšší inflace. V letošním roce proto reálně hrozí jistý druh stagflace, tedy mírný pokles ekonomiky a vysoká inflace. Domácnosti relativně zchudnou, nicméně neočekávám výrazný růst nezaměstnanosti, který provázel stagflaci v 70. letech 20. století v USA. Firmy zůstávají poměrně zdravé a důvěra podnikatelů není zdaleka tak otřesená jako u spotřebitelů,“ uvedl ekonom KPMG Adam Páleníček.

„Vše samozřejmě bude záviset na dalším dění na Ukrajině, pohybu cen energií a ostatních vstupů, ale také na razanci zásahů centrálních bank. Tyto faktory nás v případě negativního vývoje můžou uvrhnout do recese. Zatím ovšem nemalujme tyto černé scénáře, ekonomika je v zajetí očekávání a přehnaný pesimismus by se mohl stát sebenaplňujícím proroctvím,“ dodal.

Současná situace rozkolísaná válkou na Ukrajině a prudce rostoucími cenami se od krize způsobené koronavirem liší mimo jiné tím, že nemá vliv pouze na vlastní příjmy domácností, ale zasahuje také jejich spotřební koš. To zejména ilustruje fakt, že značně vzrostl podíl důchodcovských domácností, které nyní mají velký problém vyjít s příjmy, byť v době pandemie byly relativně nepoznamenané.

Mezi domácnostmi také oslabuje schopnost tvořit úspory. Obecně se zvýšil podíl těch, kterým se za poslední tři měsíce nepodařilo nic uspořit (58 %). Nejhůře se v tomto ohledu daří lidem, kteří už tak obtížně vycházejí s příjmy. Z hlediska vzdělání mají s generováním úspor potíže především lidé se základním vzděláním, kdy se 72 % z nich nepovedlo nic uspořit.

Domácnosti lze z pohledu odolnosti vůči dopadům zdražování rozdělit do pěti skupin, a to na základě velikosti jejich příjmů, majetku, bilance úspor a výdajů. K nejméně zasaženým náležícím ke kategorii nazvané „Mimo nebezpečí“ patří 21 % domácností, které se vyznačují nadprůměrnými příjmy a současně vyššími úsporami a majetkem. O těchto domácnostech se dá říct, že jsou vůči současnému zdražování velmi odolné.

Na opačném konci spektra stojí 15 % domácností spadajících do kategorie s označením Kriticky ohrožení. K těm se typicky řadí domácnosti nezaopatřené s podprůměrným majetkem i příjmy, navíc zatížené půjčkami a ve 22 % případů také exekucemi (v české populaci je v exekuci přibližně 7 % lidí). Právě na tyto zranitelné domácnosti zdražování doléhá nejpalčivěji.

V případě dalších typů domácností se ukazuje, že objem půjček je pro odolnost vůči zdražování podstatnější než velikost příjmů. To znamená, že lidé s nízkými či žádnými půjčkami jsou vůči inflaci odolnější než lidé s vysokými příjmy, ale se zátěží v podobě vysokých půjček, například hypotečních.

Inflační očekávání Čechů jsou v současnosti velmi vysoká, celých 43 % má za to, že zdražování ještě zrychlí. A další třetina předpokládá, že ceny porostou stávajícím tempem. Podle názoru téměř poloviny respondentů by bylo nejlepší vládní reakcí zastropování cen, další čtvrtina by preferovala snížení daní.

Ve snaze uspořit Češi nejčastěji šetří při nákupech potravin nebo oblečení a obuvi. K nejméně častému kroku, tedy omezení spotřeby energií, už v minulosti sáhlo 44 % domácností. Nejužívanějšími opatřeními na straně příjmů jsou čerpání úspor na běžné výdaje (24 % domácností tento krok již někdy podniklo a 18 % k němu sice ještě nepřistoupilo, ale brzy bude muset), zrušení větších investic nebo odkládání dovolených (24 % toto již někdy učinilo a 15 % ještě ne, ale brzy bude muset). K méně využívaným postupům patří půjčky na běžné výdaje či žádosti o navýšení platu.

„Lidé by nemuseli shromažďovat a odvážet nesešlápnuté lahve...

Při zavedení digitálního zálohového systému by v Česku...

Zájem prémiových značek o tuto lokalitu po odeznění...

Po pádu komunismu se pro západní značky otevřel...

Podle dostupných dat byl Cartier jedinou značkou, která...

„V Colliers se snažíme, aby se i další...

„České vinohrady představují pouze 0,54 % z celkového...

Pro Vinařský ráj se jedná již o historicky...

„Ve Vinařském ráji vidíme mnoho příležitostí, jak trh...

A její ředitel, Michal Vacek říká: „Na základě...

Předseda představenstva společnosti Central Group Dušan Kunovský k...

Téměř dva roky trvající pokles poptávky je u...

V případě Prahy se pro první pololetí čeká,...

Ceny rezidenčních nemovitostí se v průběhu roku opět...

„Pro zachování kvalitní výstavby, investic do nových technologií...

A Miroslav Zetek, člen představenstva pro řízení obchodu...

Údaje vycházejí ze Studie developerských společností H1/2024 zpracované...

Souhrnné tržby gastro podniků dosáhly za první kvartál...

Restaurace svými tržbami odpovídají průměru celého gastra. Ovšem...

Zatímco v roce 2019 tvořily prodeje hlavních jídel během...

Průměrná obědová útrata v restauraci je nyní 224...

Podíváme-li se pouze na období posledních týdnů, je...

„Velikonoce letos opravdu zafungovaly dokonale. Moje rada provozovatelům...

V úvodu jara se nejvíc dařilo podnikům ve Středočeském...

V podstatě to ilustruje vývoj v celém prvním čtvrtletí, kde...

„Důvody, proč tomu tak bylo, můžeme jen odhadovat....

Důležitou roli při rozhodování ale hraje rodina –...

Lidé jsou nejvíce otevřeni přestěhovat se za prací...

V Česku a Severním Makedonii je téměř polovina...

Důležitým faktorem při zvažování konkrétní nabídky není jen...

„První tři země v Evropě, do kterých to...

Ve střední Evropě, na Balkáně a v regionech...

Naopak největší překážkou práce v zahraničí je dlouhodobé...

Poskytovatel náborových služeb Alma Career uskutečnil průzkum ve...