Diamanty českého byznysu se zastavily v Plzni

AktualityV plzeňském hotelu Courtyard by Marriott byly ve čtvrtek 25. dubna předány další modré pyramidy nejúspěšnějším českým firmám, tentokrát z krajů Plzeňského...

Zaměření bank na udržitelné financování komerčních nemovitostí posiluje. ESG strategie pro tuto oblast mají dvě třetiny oslovených bank v regionu střední a východní Evropy (CEE) a české banky jsou nad tímto průměrem. Až třetina bankéřů má již zkušenosti se zamítnutím úvěru z důvodu nesplnění i ESG kritérií. Přibližně polovina dotázaných připravuje nebo nabízí speciální produkt na udržitelné financování, nikoliv ovšem v Česku. Vyplývá to z průzkumu KPMG Property Lending Barometer, do kterého se zapojili zástupci více než 40 bank z deseti zemí regionu CEE.

ESG a nemovitosti – Evropa si zvyká na nová pravidla financování

Foto: Shutterstock.com

ESG a nemovitosti – Evropa si zvyká na nová pravidla financování

Foto: Shutterstock.com

Nárůst významu udržitelného financování potvrdili bankéři ve všech zúčastněných státech. Hlavním akcelerátorem tohoto trendu je dopad legislativy Evropské unie (včetně taxonomie), která se odráží ve strategii mateřských společností a následně jednotlivých bank. „Svojí roli hrají i požadavky a přístup jednotlivých centrálních bank. Velký vliv má i to, zda je daná země součástí eurozóny a spadá pod působnost Evropské centrální banky,“ uvedl Pavel Kliment, partner odpovědný za sektor nemovitostí v KPMG Česká republika.

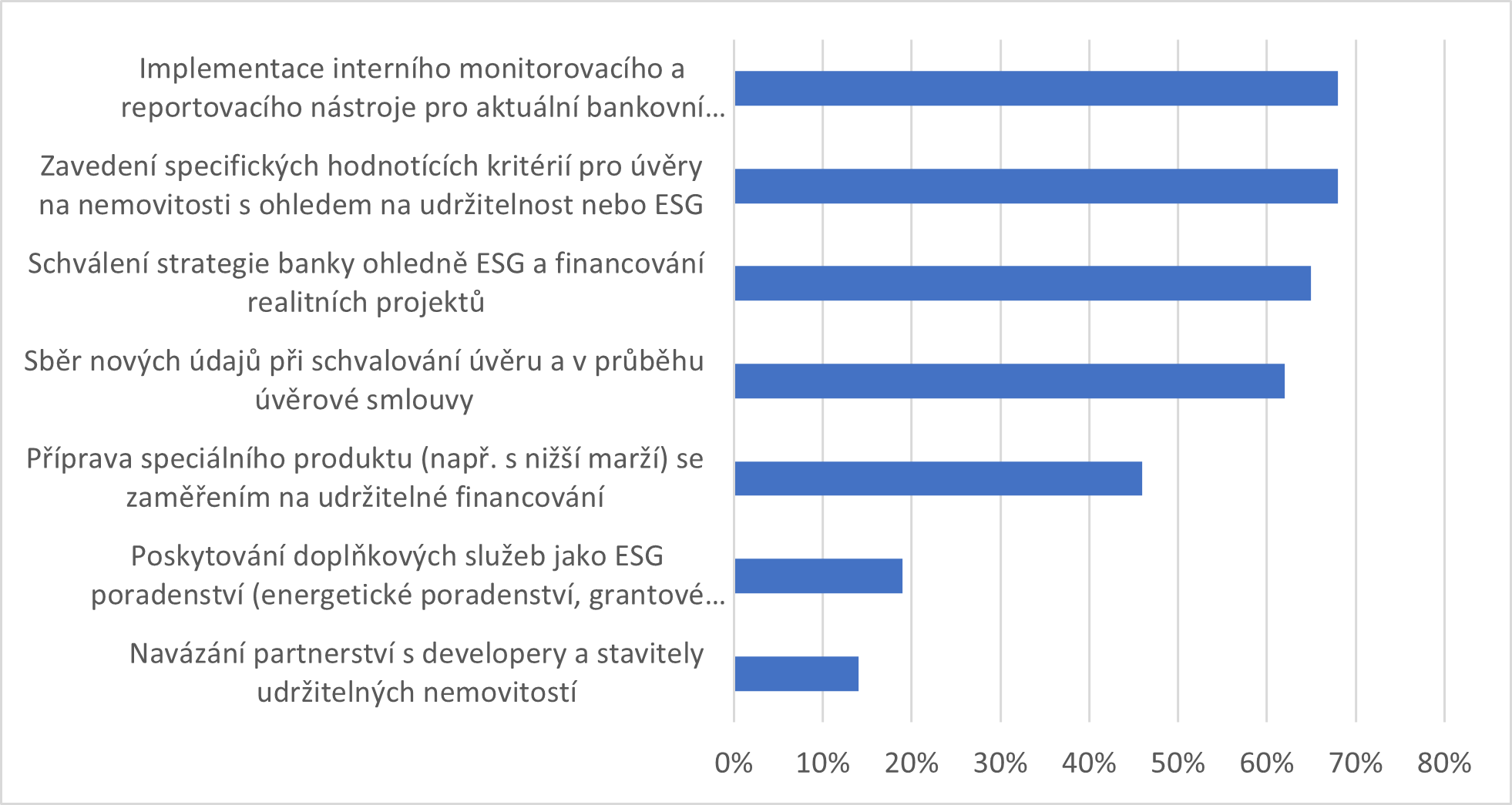

Jaké kroky k dnešnímu dni vaše banka podnikla v oblasti udržitelného financování?

Graf: KPMG Property Lending Barometer 2022

Graf: KPMG Property Lending Barometer 2022 Přes 68 % zúčastněných bankéřů uvedlo, že jejich peněžní ústav zavedl kritéria ESG pro hodnocení úvěrů na financování nemovitostí. Přibližně stejný podíl respondentů potvrdil sběr nových dat a zahájení souvisejícího interního monitoringu a reportingu. Nižší tempo implementace opatření v této oblasti je podle průzkumu v Bulharsku, Rumunsku a Srbsku.

Schválení bankovní strategie ESG pro financování nemovitostí potvrdilo 65 % respondentů. Nad tímto průměrem se nacházejí dotázané české, maďarské a polské banky. Naopak v Chorvatsku a Rumunsku více než polovina oslovených bank strategii ESG pro financování nemovitostí zatím nepřijala.

S výjimkou Česka a Chorvatska je také velice omezené poskytování dodatečných služeb bankou v oblasti ESG, jako je například dotační poradenství nebo poradenství v rámci energetických úspor.

Property Lending Barometer je průzkum zaměřený na bankovní financování komerčních nemovitostí, který KPMG připravuje už 13 let. Letošní sběr dat se uskutečnil v červnu a červenci a zúčastnilo se ho 41 bank z Česka, Polska, Maďarska, Slovenska, Srbska, Chorvatska, Bulharska, Rumunska, Severní Makedonie a Albánie.

Nesplnění požadovaných kritérií ESG může vést až k zamítnutí žádosti o úvěr. S touto situací se během posledního roku setkalo sedm procent respondentů z bank, které používají interní hodnotící kritéria pro ESG. Dalších 26 procent respondentů potvrdilo zkušenost s neschválením úvěru z důvodu nesplnění více podmínek, z nichž jednou byla právě kritéria ESG.

Více než tři čtvrtiny oslovených bank, které již zavedly hodnotící kritéria pro ESG, pracuje s externími certifikáty udržitelnosti budov jako jsou BREEAM, LEED, WELL, či GRESB. Obdobný podíl bank má zvláštní dotazník pro ESG. Velice využívané jsou i energetické štítky, a to především v Česku a Chorvatsku.

Obecně platí, že se oslovené banky nespoléhají pouze na jeden nástroj nebo kritérium při vyhodnocování úvěru z pohledu ESG.

Přibližně polovina dotázaných bankéřů uvedla, že připravují nebo již mají speciální produkt zaměřený na udržitelné financování. Projektům splňujícím kritéria ESG jsou tak schopni nabídnout nižší úrokovou marži, případně delší dobu splatnosti úvěru nebo nižší míru amortizace. Na druhou stranu existuje zatím velice málo praktických zkušeností s poskytováním těchto speciálních produktů.

„Většina oslovených českých bankéřů o zavedení tohoto speciálního produktu zatím neuvažuje. Splnění kritérií ESG považuje spíše za jednu ze základních podmínek pro poskytnutí úvěru vůbec. Obdobně jsou na tom jejich kolegové v Polsku a na Slovensku,“ uzavřel Pavel Dolák, koordinátor průzkumu z KPMG Česká republika.

Letošní ročník navazuje na dva předchozí základní podobou...

Do žebříčku vstupují pouze společnosti se sídlem v...

Základní Diamantový žebříček v letošním roce doplnila ještě krajská...

Nové jsou v letošním ročníku také ceny – firmy...

Březnové tržby vzrostly v ČR meziročně o téměř...

Trend českých hotelů je za březen skvělý. Pokud...

Březen byl ve střední Evropě klimaticky velmi příznivý...

Smith Travel Research, americká společnost dříve známá jako...

Nebudou chybět zástupci globálně úspěšných fondů Hustle fund,...

Foundeři zde budou mít možnost oslovit širokou škálu...

Na Reflect přiletí podnikatelé a zakladatelé několika úspěšných...

Díky pozitivnímu ohlasu, kterému se minulý rok těšila...

Popravdě řečeno, pro trhy nejde o žádné překvapení....

Takto přísná měnová politika ale není bez rizika....

„Vláda při svém nástupu slíbila maximální možnou digitalizaci....

Semináře o digitalizaci obchodu s automobily se zúčastnili...

Sdružení českých spotřebitelů každoročně od roku 2001 vyhlašuje...

Ocenění Spokojený zákazník také vyjadřuje, že firma, která...

Tyto ocenění jsou také důkazem toho, že firmy...